4个月完成6次超额续作 MLF利率调整进入"关键期"

时间:2019-08-29 08:54:47 来源:Wind资讯

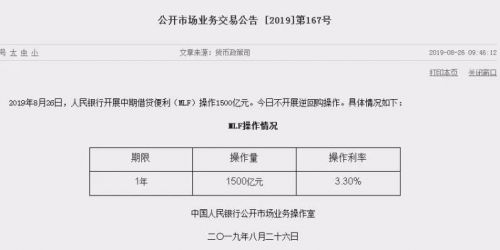

[导读](原标题:4个月内完成6次超额续作!MLF利率调整进入“关键期”)央行再度超额续作MLF,中标利率继续保持不变。周一(8月26日),央行开展1500亿MLF操作,中标利率3 30%,持平上次;当日不开展逆回购操作。Wind数据显示,当日有200亿元逆回购和1490亿元MLF到期。这也是新版LPR实施过后首次开展MLF操作。

央行再度超额续作MLF,中标利率继续保持不变。

周一(8月26日),央行开展1500亿MLF操作,中标利率3.30%,持平上次;当日不开展逆回购操作。Wind数据显示,当日有200亿元逆回购和1490亿元MLF到期。这也是新版LPR实施过后首次开展MLF操作。

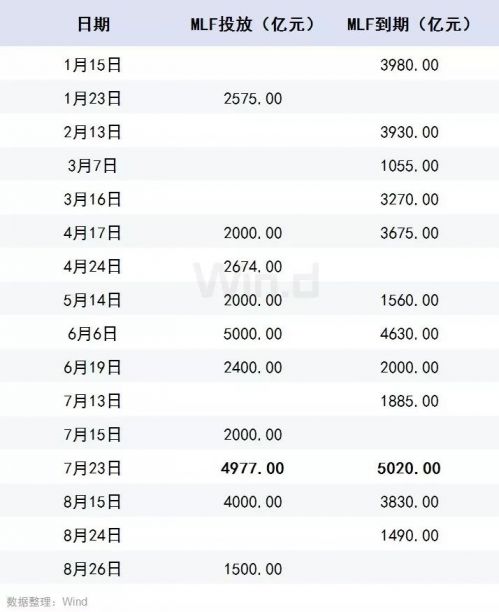

Wind数据显示,本周央行公开市场有2700亿元逆回购到期,无正回购和央票到期;此外还有800亿元国库现金定存和1490亿元MLF到期。其中,1490亿元1年期MLF为上周六(8月24日)到期,由于恰逢周末顺延至周一(8月26日)。

此外,9月7日、9月17日将分别有1765亿元、2650亿元MLF到期。

4个月内获得6次超额续作

计入周一MLF操作,5月以来,央行已开展7次MLF操作,除7月23日的MLF操作之外,其余6次均为超额续作。

东北证券刘辰涵研报分析,货币政策上,8月完善LPR机制和LPR的第一次报价,显示了“结构性降息”的迹象。从中长期来看,由于目前的贷款市场其实已经较为灵活化,其影响可能并没有那么大。LPR如果引导下行起到效果,更主要的是“宽信用”,也就是压低信用利差,也就是LPR=MLF+加点,这里加点有望缩减。

展望未来,9月如果美联储进一步降息,且8月数据也并无企稳迹象的话,央行定向降准,和调整公开市场操作利率的可能性极大。

MLF利率进入“关键期”

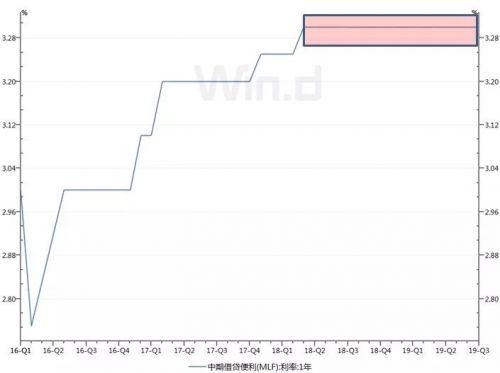

LPR新机制由原来的基准利率加减点调整为目前的MLF加点方式。

中金固收此前提醒,需关注8月24日1490亿MLF到期时点和9月17日2650亿元MLF到期时点MLF的续作情况,由于美联储9月18日召开议息会议,公布继续降息25bp以上的可能性很高,需关注央行是否相应也有所调整MLF利率。

报告还表示,下一次LPR的报价时间将为9月20日上午9点30分,届时也需关注LPR与MLF之间的点差如何波动。

招商证券研报分析,未来如果希望LPR进一步降低甚至低于3.915%,引导贷款利率下行,不排除两种可能性:

第一,下调MLF。其中,MLF自2018年4月17日结束上调以来,始终保持在3.30%的水平,已经1年有余。若要LPR下降至低于3.915%,可能需要下调MLF在10个BP左右。

第二,MLF不变,但通过OMO加大流动性投放,也可以降低从MLF到LPR的“加点幅度”。

报告分析,理论上,这两种情况都有利于带动短端利率下行,尤其是对于目前平坦化的债券收益率曲线而言,意味着可以进一步打开长端利率下行空间。

申万宏源孟祥娟研报分析,继续关注年内MLF利率调整可能,从经济下行预期差、或是通胀节奏角度考虑,三季度利率调整的概率大于四季度。

Wind梳理显示,年内6次MLF到期时点分别是:8月24日、9月7日、9月17日、11月5日、12月6日、12月14日。

声明:网上天津登载此文出于传送更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供网友参考,如有侵权,请与本站客服联系。信息纠错: QQ:9528213;1482795735 E-MAIL:1482795735@qq.com