美联储释放降息强烈信号!黄金爆发 中国跟不跟?

时间:2019-06-21 08:22:46 来源:中国基金报

[导读](原标题:重磅!刚刚,美联储释放年内降息强烈信号!黄金大爆发,美元美债跳水!全球央行进入降息周期,中国跟不跟?)北京时间6月20日凌晨2:00,美联储公布了2019年6月议息决议,维持目标利率2 25%-2 50%不变,但如市场预期释放了降息信号。美联储维持利率不变但声明基调转鸽6月的美联储FOMC会议决定,维持联邦基金目标利率2 25%-2 50%不变。

北京时间6月20日凌晨2:00,美联储公布了2019年6月议息决议,维持目标利率2.25%-2.50%不变,但如市场预期释放了降息信号。

美联储维持利率不变

但声明基调转鸽

6月的美联储FOMC会议决定,维持联邦基金目标利率2.25%-2.50%不变。声明显示,美联储以9:1的投票比例通过该决定,投反对票的圣路易斯联储主席James Bullard倾向于降息25个基点。

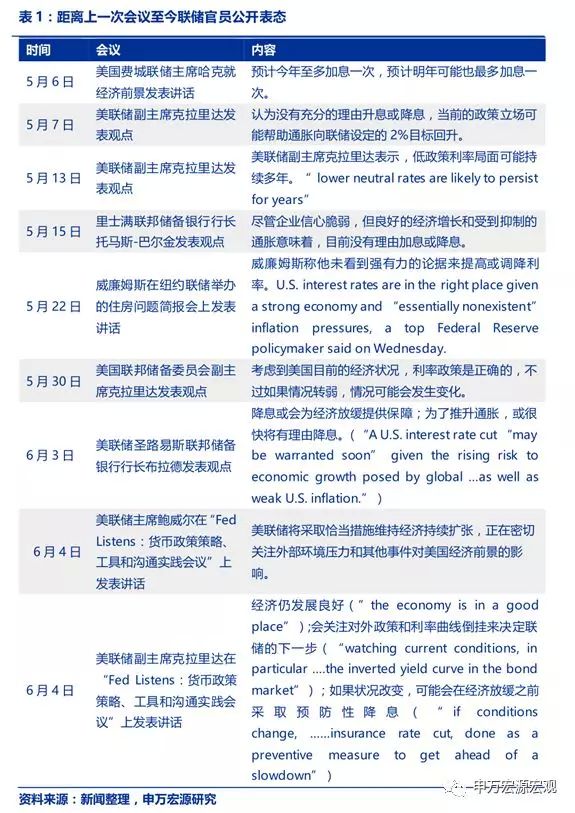

与上一次决议的内容相比,本次决议内容明显转鸽。美联储表示,不确定因素有所增加,将密切监控未来收到的信息,采取适当行动。同时,美联储从声明中删除了``耐心''一词。

会后公布的点阵图显示,美联储官员对前景展望存在分歧,17名官员中有8名官员预计2019年将降息,另有8名官员预计今年按兵不动,还有1人支持加息。

美联储发布的利率预期中值显示,中性利率为2.5%,之前预期2.8%。

美联储主席鲍威尔承认这次是点阵图首次发出降息信号,表示“美联储增加宽松政策的可能性一定程度上增强了”,缩表将按计划进行,但尚未真正研究可能降息的规模。

但他也表示,“点阵图不是一种预测。”“如果你过于关注点阵图,可能失去大局观。”未来数据和风险形势将决定FOMC是否会降息。

在发布会上鲍威尔还表示,贸易及其他不确定方面的毫无进展,以及最近的通胀疲软,是美联储作出决策的原因。但降息与否不只看贸易,贸易是对中期有影响的因素之一,还要看全球经济增速本身,特别要看消费者支出是否扩张等。

对于当前的美国经济,鲍威尔表示基准预期情况还是好的,尤其是消费者层面,劳动力市场指标仍然保持强劲;但国内制造业、投资和贸易都已经走软,企业和农业从业者对贸易问题更加关切;通胀疲软是他相当长时间关切的事。

市场短线反应激烈

黄金价格冲高

在美联储决议刚刚公布的几分钟之类,市场反应激烈。美三大股指短线跳涨,

黄金直线拉涨10美元,突破1350美元关口。后一路冲高站上1360美元,刷新2018年4月以来新高。目前价格在1364美元上方。

美元指数短线急剧下挫,触及97.089,为一周以来最低位。

非美货币短线上扬,离岸人民币兑美元一度涨超140点,刷新日高至6.89。

10年期美债收益率大幅下降,最低触及2.02%,刷新2017年9月以来最低点。

不过截至收盘,美三大股指仅小幅收涨,道指涨0.15%,纳指涨0.42%,标普500涨0.3%。

美联储7月降息预期增加

全球多国央行宣布降息

近期美国公布的经济数据疲软,经济增速放缓信号显现,提振了市场对美联储的降息预期。

自2015年12月开启本轮加息周期以来,截至目前,美联储已累计加息9次。其中,美联储仅于2018年就加息4次,累计加息100个基点至2.25%-2.50%区间。

进入2019年,美联储的加息节奏明显转变。当地时间1月10日,美联储主席鲍威尔表示,美联储对后续加息没有预定计划,将“保持耐心”,根据经济形势发展“灵活而迅速地调整政策”。

3月21日凌晨,美联储公布1月FOMC议息会议纪要,决定暂不加息。今日(20日),美联储再度宣布,维持联邦基金利率目标区间在2.25%至2.5%之间不变。年内美联储已两度按下加息“暂停键”。

但在鲍威尔发布会期间,芝加哥商业交易所(CME)的“美联储观察工具”显示,美国联邦基金利率期货交易市场预计,今年7月美联储降息的几率为100%,较一天前预期几率上升13.6个百分点。其中7月降息25个基点的几率为68.4%,降息50个基点的几率接近30%。

除了美联储,本周英国央行、日本央行和多家新兴市场国家央行也将举行议息会议。而在此之前,全球范围内已有多个国家的央行宣布降息。

发达市场方面,5月8日,新西兰联储宣布将官方现金利率下调25个基点至1.5%,打响发达国家本轮降息第一枪。此前市场预测最先“撑不住”的澳大利亚,6月4日宣布下调现金利率25个基点至1.25%。

新兴市场方面,5月7日,马来西亚央行将隔夜政策利率下调25基点至3%,这是马来西亚3年来首次降息。6月14日,俄罗斯央行宣布降息25个基点至7.50%,为其去年3月以来首次降息。

印度央行于6月初宣布今年第三次降息,降息25个基点至5.75%,将货币政策立场调整为宽松,将印度2020财年GDP增长预测从7.2%下调至7%。此前印度分别于2月和4月两度降息。

而欧洲和日本一直处于宽松的货币政策中。日前欧洲央行行长德拉吉表示,如果经济前景没有好转,可能需要采取额外刺激措施,而进一步降息仍然是欧央行工具的一部分。

中国央行跟不跟?

业内认为概率不大

在全球范围内多国央行宣布降息的背景下,叠加美联储的降息预期,中国央行将如何行动?

有机构分析认为,鉴于6月6日央行增量续做MLF 5000亿元,加之既定的6月17日再次下调县域农商行人民币存款准备金率1个百分点,6月降准预期短期有所降低。往后看,美联储降息通道打开,中国政策宽松的空间加大,降准降息预期再成可能。

而摩根士丹利华鑫证券首席经济学家章俊认为,即便美联储年内降息,中国央行降息的概率也不大。“鉴于中国经济基本面和政策面与美国不完全同步,因此在宏观政策层面,特别是货币政策层面,有必要进一步提升政策独立性。”

章俊表示,今明两年美国经济衰退风险持续加大,美联储降息概率也在上升。如果中国降息,可能非但对提振实体经济的效果不大,反而可能会在通胀压力上升背景下,增加资产价格上升风险。

中国人民大学重阳金融研究院副院长、研究员董希淼表示,中国央行更希望通过灵活调整公开市场逆回购操作或MLF利率来引导整个市场利率的下降。一般情况下,直接下调存贷款基准利率的可能性不大。

此前在澳大利亚和印度央行降息、美联储释放宽松信号的背景下,德邦证券研报观点认为,中国当前经济需求明显疲弱,央行仍然会维持流动性的适度宽松,但是主要受制于房地产市场的担忧和去杠杆的需要而不会大幅放松。

在6月8日至9日参加G20财长和央行行长会议时,中国央行行长易纲表示,中国宏观政策空间充足,政策工具箱丰富,有能力应对各种不确定性。

各国央行纷纷增持黄金

金价涨势如虹

同时随着各国央行持续增持黄金,市场避险情绪升温,黄金颇受关注。

人民银行公布的最新数据显示,截至5月底,中国的黄金储备达6161万盎司,环比增加51万盎司,这也意味着央行从去年12月开始连续6个月增持黄金,累计增持了237万盎司。

统计数据则显示,中国央行近10年来有4次增持周期,从去年末开启的是第4次增持周期。事实上,不仅仅是中国央行持续增持黄金。

此前世界黄金协会公布的数据显示,2018年全球央行买金651.5吨,较2017年飙涨了74%。各国的买金热潮已经达到了1971年以来的最高点。而这一态势一直延续到今年的一季度,世界黄金协会的数据显示,各国央行在2019年第一季度购买了145.5吨黄金,较2018年同期增长68%,这是自2013年以来最强的年度开端。

最新数据显示,俄罗斯今年一季度买入200万盎司(56吨)黄金,这使得俄罗斯的黄金储备总量达到6970万盎司(合2167.9吨)。俄罗斯的不断增持也使得黄金在其外汇储备中的比例升至18%。而俄罗斯的行为只是全球央行购买更多黄金的一部分。在去年,全球各国央行总计增持了651.5吨黄金储备,同比飙升74%。这是布雷顿森林体系结束之后,各国央行最大的年度净增持量。

声明:网上天津登载此文出于传送更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供网友参考,如有侵权,请与本站客服联系。信息纠错: QQ:9528213;1482795735 E-MAIL:1482795735@qq.com