推高房价的到底是谁?真相找到了

时间:2019-02-26 09:58:26 来源:凤凰网房产

[导读]来源|猫叔聊地产1看不见的魔鬼之手知乎有个热门的话题:房价,究竟是如何被推高的?有人说,因为调控,调控导致房价“越调越涨”,有人说,因为央妈,央妈释放了天量的货币,但都肥了房地产,苦了实体经济。还有人“阴谋论”,说ZF压根不打算让房价跌,真的是这样吗?解释上述问题的时候,我们先学习一个名词,“眼镜蛇效应”。“眼镜蛇效应”是经济学中非常普遍的现象。它起源于一个故事。

1

看不见的魔鬼之手

知乎有个热门的话题:房价,究竟是如何被推高的?

有人说,因为调控,调控导致房价“越调越涨”,

有人说,因为央妈,央妈释放了天量的货币,但都肥了房地产,苦了实体经济。

还有人“阴谋论”,说ZF压根不打算让房价跌,真的是这样吗?

解释上述问题的时候,我们先学习一个名词,“眼镜蛇效应” 。

“眼镜蛇效应”是经济学中非常普遍的现象。

它起源于一个故事。

话说有个地方眼镜蛇太多,政府颁布了一条激励抓蛇的法令:谁能抓到眼镜蛇,就给谁对应的赏金。结果导致的结果是什么呢?眼镜蛇越来越多了。

为什么会这样呢?原来,老百姓发现抓蛇太难了,反而不如养殖快。于是,“眼镜蛇养殖业”就在此情况下催生了。当政府发现这个问题后,取消了赏金。养殖户们发现没有利润可图,又都把眼镜蛇放了……

结果,眼镜蛇更为泛滥。

“眼镜蛇效应”告诉我们:好的出发点,未必就有好的结果。一项政策的制定,钻空子的人能用无法想象的方式打败你。

中国有句话,叫做“上有政策,下有对策”,说的就是这个意思。

出了“限购令”,就有人会去离婚;

新房不让涨价,KFS就会收茶水费、绑定车位、做装修合同,老百姓反而买不起房;

出了拆迁款,哪里要拆迁,当地老百姓就拼命盖房……

ZF每出台一个政策,都会因为看不见的“魔鬼之手”的操纵达不到预期目的,有时候还会起反作用。

2

信贷,才是房价上涨的根源

地产多头任泽平说过,“房地产要讲逻辑,长期看人口,中期看土地,短期看金融”。

房价涨不涨,归根到底就看一个信号,那就是信贷的松紧。有人说,如果要控制房价,只要严控信贷的规模不就行了?

事情远没那么简单。因为总有一只看不见的魔鬼之手,可以数次摆脱ZF的监控,利益驱使着它催生了更为泛滥的信贷,楼市因它注入了更多泡沫。

回顾10年来ZF对信贷的监控,简直就是监管部门和银行斗智斗勇的血泪史。当然,也是房价的调控博弈大戏。

3

08年-10年:跌宕起伏,漫天撒钱

08年,美国次贷危机引发全球金融危机,中国也不可避免。同年房地产行业低迷,土地流拍、楼市下行,经济增速下滑严重。

为了对冲危机,我国ZF在08年11月推出了“四万亿”刺激计划。主要推出了“进一步扩大内需、促进经济平稳较快增长的十项措施”。计划在两年时间投放四万亿元的资金。

但最大的弊端是,银行本来要听从央妈的安排,领取对应的信贷额度,但在“四万亿”刺激计划中,取消了对商业银行的信贷规模限制,原本该流入实体经济、中小企业的资金,流入了房地产和地方基建等领域。

商业银行开始漫天撒钱,地方ZF的融资平台进一步走到舞台中央。同时,央妈对房地产全面松绑,个人房贷利率降低。

09年,各地房价齐涨,势如破竹。10年,国务院对房价展开调控,精准打击高杠杆,提出首付从20%上调为30%,二套房首付不低于50%等等规定。同时,ZF对信贷投放规模和投向做了严格的限制,房地产、地方ZF融资平台一时间断了粮草,全国展开一场地方ZF负债大摸底行动。

10年,房价终于歇菜,应声下跌。

4

11年-13年:铁腕手段,险象环生

但由于ZF调控药效太猛,部分地产、基建项目面临资金链断裂的风险,市场上流动资金非常紧张。

为了绕开信贷管控,银行花样百出的非信贷资产业务(现金、业务周转金、拆放同业等等)就这样诞生了。其中有一种叫做“同业拆借”,就是银行之间互相借钱。为了获得更多利润,银行把明明短期就要回款的资金长期借出去,等资金该回款的时候,通过互相借钱应急。

在股份制银行里,这种情况更为泛滥。据抽样调查显示,当时杭州多家股份制银行的贷款中,同业拆借达到50%以上,最高者可到70-90%。

11年-13年,本来央妈是给信贷设置了额度的。按照道理,M2总量会得到有效控制,但事实上,M2增速持续走高,市场一度匪夷所思。其根本原因,就是银行的非信贷资产业务、同业拆解并没有受到监管,催生了更多的M2。

13年6月,央妈限制了银行间同业拆借的额度,疯狂的银行在严厉的政策大棒下终于不敢兴风作浪,开始夹起尾巴做人。6月20日,银行间同业拆放利率Shibor升至创纪录的13.4%(平时为3%左右)。在央妈一反常态、没有对现金紧缩进行干预之后,银行间的借贷几乎冻结。金融体系遭受了前所未有的现金紧张的折磨,商业银行出现“钱荒”。

11月25日,人民网披露一则消息:32个被调查的城市发现,有17个银行停止了房地产的按揭业务,多家银行面临资金链危机。

出来混,迟早要还的。

5

14年-16年:循环往复,何去何从

信贷收紧的杀伤效果显而易见。14年2月份,国家统计局2月24日发布的数据亦显示,1月份中国70个大中城市新建住宅价格的上涨速度一年来首次放缓。同一天,万科(股票代码:000002)大跌6.6%,绿城中国(股票代码:03900.hk)市值也在两天内蒸发超过13%。

同年4月底,全国35个城市新建商品住宅库存创下2010年以来近5年的历史新高。购房者观望情绪浓重,房企跑量的希望落空,而库存压力较大的地方ZF开始试探性的放松了调控。

可惜,以南宁、铜陵为首的城市打开限购闸门后市场依然没有太大起色,房价短期冲高又再度回落。(这和前不久兰州放松限购是一个道理)说到底,限购对楼市的作用其实不大,单纯限购并不会对市场产生多大影响。

但是,无风不起浪的银行又发明了新业务,委外投资逐渐兴起,加杠杆、投资期限错配又重出江湖。 0首付、消费贷的买房的现象层出不穷。信托资金再一次大规模走向房地产、地方ZF融资平台。

之后,15年深圳房价启动,16年上海、北京启动。17年二线、三四线启动。

看明白了吗?在楼市调控中,房地产只是个配角,真正粉墨登场的,是银行。 如果银行信贷业务得不到有效监管,无法制止这只看不见的恶魔之手,那房价一轮又一轮大涨的循环绝不会结束。

2015年,央妈痛定思痛,启动了MPA的管理机制,决定要把银行主要的对外资产投放方式一次性监管到位。看不见的魔鬼之手再次拷上手铐。2016年下半年,央妈在中央统一部署下开启了金融去杠杆进程。在加强金融监管的背景下,效果逐步显现,金融机构同业业务增速放缓,货币派生效应减弱,M2终于迎来了理性的增速。

6

2019年:绝对不搞大水漫灌

纵观10年调控,房价上涨只是表面现象,而银行风险才是心头大患。 过去的一系列经验教训告诉我们,货币适度宽松是为了更有针对性地支持民营企业和小微企业发展,而绝对不能大水漫灌流入房地产。

一月份降准以来,新增人民币贷款也达到32300亿元,社融规模增量 46400亿元,双双创历史新高。此事也引来一些声音的议论,他们认为“新一轮量化宽松开始了,M2增速可能重回两位数了,房价又要大涨!”这种论调完全是无稽之谈。

对此,总理在2月20日的国务院常务会议上说,“稳健的货币政策没有变,也不会变。我们坚决不搞大水漫灌!”

总理表示:一个月内两次降准,既是顺应市场主体的强烈呼声,也因我国存款准备金率比世界上任何主要经济体都高,在这方面有充足的空间。而且在降准过程中也适当回收了流动性。

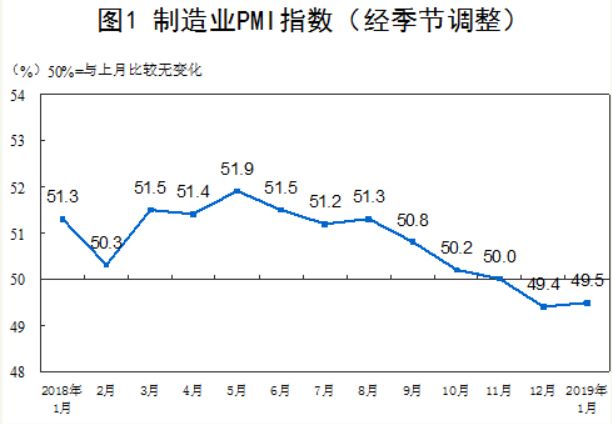

我们看一下1月份的制造业指数。这里需要注意,PMI指数50为荣枯分水线。 当PMI大于50时,说明经济在发展,当PMI小于50时,说明经济在衰退。

距国家统计局的数据显示,1月中国官方制造业PMI较上月微升0.1个百分点至49.5%,为连续第二个月落在荣枯线下方,形势还是不容乐观的。

所以一个月内两次降准,对实体经济来说,确实也是一件利好。因为目前经济不太乐观,需要相对宽松的货币环境和更充裕的流动性,也有助于中国经济在一季度企稳。

但货币是无限制的宽松吗?当然不是,“在降准过程中也适当回收了流动性”就已经表明,2019年一季度到期的中期借贷便利(MLF)不再续做,货币政策依然是稳健的。

所以,请不要理会一些别有用心者的谣言,请牢牢记住一个结论,只要不搞大水漫灌,那么今年房价就绝无大涨可能!

声明:网上天津登载此文出于传送更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供网友参考,如有侵权,请与本站客服联系。信息纠错: QQ:9528213;1482795735 E-MAIL:1482795735@qq.com